損益計算書の読み方と活用方法:基本から応用までを徹底解説

はじめに

**損益計算書(PL:Profit and Loss Statement)**は、企業の経営成績を明らかにする重要な財務諸表です。一定期間内の売上高や費用、最終的な利益(または損失)を示し、企業がどの程度効率的に収益を上げているかを確認するための指標となります。

損益計算書を正確に理解し活用することで、企業の現状把握だけでなく、経営改善や将来の戦略立案にも役立てることができます。本記事では、損益計算書の基本構造から読み方、活用方法、さらには具体的な分析手法までを詳しく解説します。

1. 損益計算書とは?

1-1. 損益計算書の定義

損益計算書は、企業の一定期間(通常は1年、四半期、月単位)における収益、費用、および利益をまとめた財務諸表です。企業がどれだけ収益を上げ、どれだけ費用を支払い、最終的に利益を生み出したのかを示します。

1-2. 損益計算書の目的

損益計算書の目的は以下の通りです。

- 収益性の確認

売上高に対してどれだけの利益を生み出しているかを確認。 - コスト構造の把握

原価や経費など、コストの内訳を理解し、改善点を見つける。 - 経営改善の指針

経営課題を特定し、改善計画の基礎を提供。

1-3. 損益計算書の構造

損益計算書は以下の5つの階層で構成されます。

- 売上高

企業の主たる事業活動で得た収益。 - 売上原価

商品の製造やサービス提供に直接かかった費用。 - 売上総利益(粗利益)

売上高から売上原価を差し引いた額。 - 営業利益

売上総利益から販売費および一般管理費(販管費)を差し引いた額。企業の本業の儲けを示す。 - 経常利益

営業利益に営業外収益(利息収入など)を加え、営業外費用(利息支払など)を差し引いた額。 - 当期純利益

最終的な利益。税金や特別損益を調整した後の額。

2. 損益計算書の読み方

損益計算書を正確に読むには、基本構造を理解し、各項目を分析することが重要です。

2-1. 売上高の分析

売上高の推移を確認

- 過去数年分の売上高を比較し、増加傾向か減少傾向かを確認します。

- 売上が増加している場合、その要因(新製品、販路拡大、価格変更など)を検討します。

成長率を計算

- 成長率 = (当期売上高 - 前期売上高) ÷ 前期売上高 × 100

2-2. 売上原価の分析

売上原価が高すぎる場合、利益を圧迫します。原価率(売上原価 ÷ 売上高 × 100)を計算し、適切な水準かを確認します。

例

製造業では原価率が50%前後になることが多いですが、業界や事業形態により大きく異なります。

2-3. 売上総利益の分析

売上総利益(粗利益)は、売上高に対する直接的な利益を示します。売上総利益率(売上総利益 ÷ 売上高 × 100)を計算し、業界平均や過去のデータと比較します。

2-4. 販管費の分析

販管費(販売費および一般管理費)は、営業活動にかかる間接費用です。以下の項目を詳しく分析します。

- 広告宣伝費

広告費用が売上増加につながっているか。 - 人件費

売上高に対する人件費の比率が適切か。

2-5. 営業利益の分析

営業利益は、企業の本業がどれだけ収益を上げているかを示す指標です。営業利益率(営業利益 ÷ 売上高 × 100)を計算し、業界平均や競合と比較します。

2-6. 経常利益の分析

経常利益は、企業の本業以外の収益や費用も含めた全体的な収益力を示します。営業利益と経常利益の差が大きい場合は、利息収支や為替差損益などを詳しく分析する必要があります。

2-7. 当期純利益の分析

最終的な利益である当期純利益を確認します。最終的に手元に残る利益額が適切か、税引き前の利益とのバランスを見ます。

3. 損益計算書の活用方法

損益計算書は単に収益や費用を示すだけでなく、経営改善や戦略立案に活用できます。

3-1. 経営改善の指針として活用

コスト削減のポイントを特定

損益計算書を使って、費用の内訳を分析し、削減可能な項目を見つけます。

収益性の向上

売上総利益率や営業利益率を改善するために、価格戦略や販売促進策を見直します。

3-2. 資金計画の策定

損益計算書を基に、収益性や利益率を評価し、将来の資金需要を予測します。

3-3. 業績評価と目標設定

過去の損益計算書と比較し、現状を評価。売上高や利益率の目標を設定します。

3-4. 競合他社との比較

損益計算書を使い、競合他社と売上高、利益率、コスト構造を比較します。これにより、自社の強みと弱みを明確化できます。

3-5. 金融機関との交渉資料として活用

融資を受ける際、損益計算書は金融機関への重要な提出資料となります。収益性や利益率が良好であることを示すことで、融資条件の交渉を有利に進められます。

4. 損益計算書の実例分析

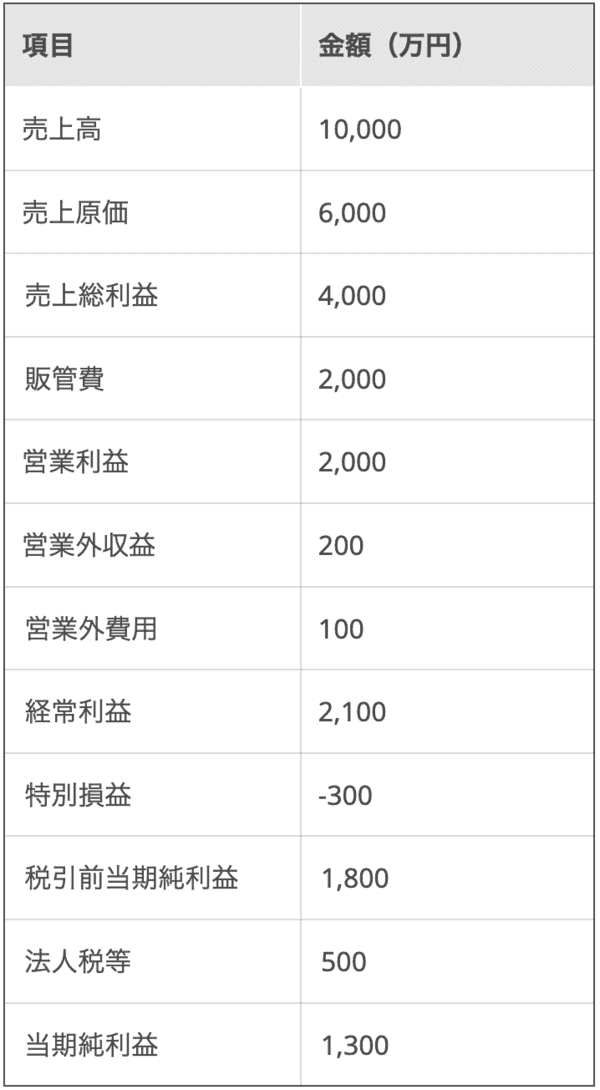

仮の企業「ABC株式会社」の損益計算書を用いて具体的な分析方法を解説します。

4-1. 損益計算書の例

| 項目 | 金額(万円) |

|---|---|

| 売上高 | 10,000 |

| 売上原価 | 6,000 |

| 売上総利益 | 4,000 |

| 販管費 | 2,000 |

| 営業利益 | 2,000 |

| 営業外収益 | 200 |

| 営業外費用 | 100 |

| 経常利益 | 2,100 |

| 特別損益 | -300 |

| 税引前当期純利益 | 1,800 |

| 法人税等 | 500 |

| 当期純利益 | 1,300 |

4-2. 分析結果

1. 売上総利益率

- 売上総利益率 = 4,000 ÷ 10,000 × 100 = 40%

→ 業界平均35%を上回り、収益性が高い。

2. 営業利益率

- 営業利益率 = 2,000 ÷ 10,000 × 100 = 20%

→ 高い営業利益率を維持している。

3. 経常利益と営業利益の差

- 営業外収益と営業外費用のバランスが良好。

4. 特別損益

- 特別損失(300万円)が発生。原因を分析し、次期の予算計画に反映。

5. まとめ

損益計算書は、企業の収益性やコスト構造、最終的な利益を評価するための基本ツールです。その読み方や活用方法を正確に理解することで、経営改善や戦略立案に大きく役立てることができます。

本記事で紹介した分析手法や活用方法を実践し、企業の持続的な成長を実現しましょう。また、専門知識が必要な場合は、財務コンサルタントの力を借りることも効果的です。それが、確実な経営判断と成果につながる鍵となります。

損益計算書を分析する際に財務コンサルタントに相談することが有益である理由

はじめに

損益計算書(PL)は、企業が一定期間にどれだけの収益を上げ、どれだけの費用をかけ、最終的な利益を生み出したかを示す重要な財務諸表です。企業の収益性やコスト構造、経営効率を把握するための基本的な情報を提供します。しかし、損益計算書の数字を正しく読み解き、経営改善や戦略立案に結びつけるには、専門的な知識と分析力が必要です。

そこで、財務コンサルタントに相談することは、企業の財務状況を正確に評価し、課題解決や収益性向上に向けた実効性のある提案を得るための非常に有効な手段です。本記事では、財務コンサルタントが損益計算書の分析にどのように役立つか、その具体的なメリットを解説します。

1. 損益計算書分析における課題

損益計算書は経営成績を把握するための重要な資料ですが、以下のような課題があります。

1-1. 数字の背景を正確に読み解くのが難しい

損益計算書の各項目には、それぞれの数字の背景にある経営活動が反映されています。しかし、それらを表面的に読み取るだけでは、真の課題や改善点を把握するのは困難です。例えば、売上高が増加していても利益が減少している場合、原価や販管費の増加が原因かもしれませんが、その詳細を特定するには専門的な知識が必要です。

1-2. 業界基準や競合との比較が不十分

損益計算書を効果的に分析するには、業界基準や競合他社のデータとの比較が欠かせません。自社の収益性やコスト構造が業界平均と比べてどうなのかを理解しないままでは、改善策の具体化は難しいでしょう。

1-3. 経営改善への結びつけが難しい

損益計算書を分析した結果をどのように経営改善や戦略に結びつけるかが課題となります。数字の変化を単に理解するだけでなく、根本原因を特定し、実行可能な解決策を立案するには専門的な知見が必要です。

2. 財務コンサルタントに相談するメリット

財務コンサルタントは、損益計算書の分析を通じて企業の課題を特定し、具体的な解決策を提案する専門家です。以下に、相談することで得られる主なメリットを挙げます。

2-1. 専門的で的確な分析

財務コンサルタントは、損益計算書の数字を単に読み取るだけでなく、その背景にある経営状況や市場動向を考慮しながら、深い分析を行います。

例:飲食業A社のケース

A社は売上が順調に増加しているにもかかわらず利益が伸び悩んでいました。財務コンサルタントの分析により、広告費が過剰であったことが判明。効果的な広告戦略を導入することで、費用対効果を改善し、利益率を向上させることに成功しました。

2-2. 業界動向や競合分析との比較

コンサルタントは、業界の基準や競合他社のデータを基に、企業の収益性や効率性を客観的に評価します。これにより、自社の強みや弱みを明確化し、具体的な改善策を立案できます。

例:製造業B社のケース

B社は原価率が業界平均を上回っていました。コンサルタントの支援で製造プロセスを見直し、原材料の仕入れ先を変更することでコストを10%削減。その結果、利益率が大幅に改善しました。

2-3. 具体的な改善策の提案

コンサルタントは、損益計算書の分析結果を基に、以下のような具体的な改善策を提案します。

- 収益性向上策

低収益の製品やサービスの見直し、価格戦略の再構築。 - コスト削減策

固定費や変動費の内訳を分析し、削減可能な項目を特定。 - 経営戦略の改善

新規市場への進出や顧客層の拡大策の提案。

2-4. 長期的な視点でのアドバイス

財務コンサルタントは、短期的な改善だけでなく、企業の持続可能な成長を目指した長期的な戦略を提案します。これにより、一時的な収益向上に留まらず、安定した経営基盤の構築が可能となります。

2-5. 経営者の負担軽減

コンサルタントに損益計算書の分析を依頼することで、経営者は本業に集中できます。分析のプロに任せることで、限られたリソースを効率的に活用できる点も大きなメリットです。

3. 財務コンサルタントを活用した成功事例

事例1:小売業C社の売上改善

C社は販促費用を増加させる一方で、売上が横ばいの状況が続いていました。財務コンサルタントの分析により、効果の薄い広告媒体に依存していることが判明。販促予算の配分を見直した結果、売上が15%増加し、広告費の効率が大幅に改善しました。

事例2:サービス業D社の利益率向上

D社は損益計算書を基に、顧客層ごとの収益性を分析した結果、高収益の顧客セグメントに注力する方針を採用。コンサルタントの提案で新たなサービスパッケージを開発し、顧客満足度と利益率の向上を同時に実現しました。

4. まとめ

損益計算書は、企業の経営成績を把握するための基本的な資料ですが、正確な分析と経営改善への活用には専門的な知識が求められます。財務コンサルタントに相談することで、損益計算書の数字を的確に読み解き、収益性やコスト構造の改善、さらには経営戦略の具体化に役立つ実践的な提案を得ることができます。

特に、業界動向や競合との比較、長期的な成長戦略の視点を加えることで、企業の経営判断をより効果的に進めることが可能です。経営課題を抱える企業や新たな成長を目指す企業にとって、財務コンサルタントの活用は非常に有益な選択肢となるでしょう。

👈 資金繰り改善 NO93はコチラ 資金繰り改善 NO91はコチラ 👉